譲渡所得税とは不動産を売却した際の売却益に対して発生する税金です。

不動産の価格は物件のエリアや構造、間取りなどの要因により日々変動しますが、2023年は過去10年間の中でももっとも不動産価格が高騰した年だと感じます。

今年は不動産を売却する絶好のチャンスだと感じている投資家も多いでしょう。

ですが、「予想以上に高値で物件が売れて良かった」と思っていても翌年の確定申告の際に、想像以上の譲渡所得税を納めることになれば、結果的にその投資は成功とは言えません。

譲渡所得の考え方は売買益を狙う上でも大切な知識ですし、高値づかみしてを失敗してしまった人にとっても『損切りによる損失を最小限に抑えられるか?』という観点では大変重要な分野です。

譲渡所得税の仕組みを理解するためには、減価償却費や出口戦略の考え方が不可欠です。

この記事を読み進める中でより詳しい情報が気になる方は、個別のリンクを貼っておりますので、是非、あわせてご覧ください。

- 譲渡所得の仕組みや計算方法を知りたい人

- 減価償却費と譲渡所得税の関係性を知りたい人

- 不動産の売却に伴う各種諸費用を知りたい人

譲渡所得の仕組みを理解しよう

不動産(土地や建物)の売却によって得られる所得を譲渡所得と呼びます。また譲渡所得に対してかかる税金を譲渡所得税と呼びます。

譲渡とは権利や財産を譲り受けることなのでこのように感じる人もいるかもしれません。

なんで自分で購入した家を売却しただけなのに所得扱いにされてしまうの?

自分で購入した不動産でも売却によって利益を得ることになると残念ながら譲渡所得税の課税対象として扱われます。

譲渡所得は『誰がどのような目的で所有しているか?』により以下の3パターンに分けられます。

- 個人事業主として所有していた収益不動産を売却する場合

- 法人として所有していた収益不動産を売却する場合

- マイホーム(住居用住宅)を売却する場合

マイホーム(住居用住宅)の売却には、手厚い減税処置(特別控除)がありますので、よほど大きな売却益にならない限り、譲渡所得税を支払う必要はないでしょう。(ただし最近は高級住宅の値上がり幅も大きくマイホームでも譲渡所得が発生するケースが増えています。)

一方で収益不動産の譲渡所得税については、マイホームほどの減税処置(特別控除)はありませんし、減価償却費などを考慮すると「売却価格は安かったのに譲渡所得税を支払うことになった」なんてことも珍しくありません。

ここからは『不動産の所有形態』ごとに譲渡所得税の具体的な計算方法を解説します。

収益不動産の売却による譲渡所得税の計算方法

譲渡所得は『購入した金額から売却した金額を差し引く』ようなイメージを持たれるかもしれませんが、それほど単純なものではありません。

収益不動産を売却する場合、譲渡所得税は以下の計算方法により算出します。

収益不動産の譲渡所得税の計算方法には3つのポイントがあります。

- 所有期間により短期譲渡所得と長期譲渡所得に分けられる(個人事業主所有の場合)

- 個人所有か法人所有かによって譲渡所得計算のための税率が変わる

- 購入した当時の『取得金額』では無く『帳簿価額』をもとに算出される

もう少し具体的に解説します。

個人で所有していた収益不動産を売却する場合

個人所有の収益不動産を売却した場合、所有期間によって課税される税率が大きく変わります。

短期譲渡所得と長期譲渡所得の税率の違い| 短期譲渡所得 | 長期譲渡所得 | |

|---|---|---|

| 所有期間 | 所有期間5年以下 | 所有期間5年超 |

| 所得税 | 30.63% | 15.315% |

| 住民税 | 9% | 5% |

| 合計 | 39.63% | 20.315% |

保有期間が5年よりも短い短期譲渡所得の場合、39.63%とかなり高い税率が課せらるため、『すぐにお金が必要になった』『どうしても現在の高値市場で売却したい』などの理由がない限り、長期譲渡所得が適応されるまで所有し続けるのが一般的です。

長期譲渡所得が適用される厳密な定義は『不動産を譲渡した年の1月1日時点で所有期間が5年を超えた場合』です。(『購入後、お正月を6回過ぎたら』と表現されることもあります。)

なので、仮に不動産の取得から5年が経過していても、翌年の1月1日を過ぎていなければ(長期譲渡所得ではなく)短期譲渡所得として扱われるため要注意です。

法人で所有していた収益不動産を売却する場合

法人所有とは『株式会社』や『合同会社』を設立して、法人として不動産を所有することです。

法人所有の収益不動産を売却には所有期間による税率の違いはありません。

個人所有と法人所有の大きな違いの一つに『申告分離課税か?総合課税か?』があります。

申告分離課税と総合課税の違い

個人所有の不動産を売却した場合、譲渡所得税は『申告分離課税』として扱われます。

申告分離課税とは、その他の所得と分離して課税する仕組みです。

譲渡所得以外の申告分離課税として課税されるものには『退職所得』や『雑所得(年金など)』が含まられます。

一方、法人として所有している物件は『総合課税』として課税されます。

総合課税とは、その他の所得と合計して超過累進課税(法人の場合はその他の法人税)として計算されるため、利益の相殺により納税額を削減できる可能性があります。

法人設立の判断基準とタイミング

個人所有の収益不動産を売却する場合は、余り経費の計上ができない上に申告分離課税扱いになってしまうため、ほとんど節税対策ができません。

経営規模が大きくなってから法人化を検討する考えもありますが、個人所有の不動産を法人名義に変更するのは想像以上にハードルが高く、節税の観点で考えるとむしろ逆効果です。

個人事業主が法人を設立する際に検討する項目には主に以下のようなものがあります。

- 事業全体として支払う税率を削減する

- 短期での売却を想定する(短期間での売却でも短期譲渡にならない)

- 社会保険料などの支出の削減を考える(マイクロ法人)

譲渡所得の総合課税以外にも法人化による節税メリットは以外と沢山あります。例えば以下のようなものが挙げられます。

- 出張手当(日当)を経費にできる

- 親族への報酬を人件費として計上にできる

- 保険料を全額経費として計上できる

- 赤字を長期間(9年間)欠損金として計上できる

法人化することで一定の設立費用や維持コストが掛かるものの、大きな節税効果が期待できますが、年間の売上金額やさまざまな要因などを考慮したうえで慎重な判断が必要です。

帳簿価格と減価償却費の関係性

譲渡所得の計算には『取得金額(購入金額)』ではなく『帳簿価額』を基準として算出します。

帳簿価額とは『取得金額からこれまで計上してきた減価償却費(経年劣化部分)の合計を差し引いた金額』のことです。

つまり、収益不動産の譲渡所得の計算方法は以下のように置き換えることができます。

- 譲渡所得=売却価格ー購入価格ー減価償却費の合計ー譲渡費用(諸費用)

帳簿価格を算出するには『減価償却費』の仕組みを理解する必要があります。まずは関連する用語をチェックしましょう。

- 償却資産の違い(建物、設備、土地の違い)

- 法定対応年数と償却率

それぞれの用語について具体的に解説します。

償却資産の種類と償却方法の違い

減価償却費とは不動産(建物と設備)の経年劣化部分を1年ごとに経費として計上することです。

一方で、土地部分は経年劣化しないため減価償却費を計上することはできません。

償却資産の計算方法には定額法と定率法の2種類があります。

定額法は不動産の取得時期により2種類に分類されます。

| 不動産の取得時期 | 計算方法 | |

|---|---|---|

| 旧定額法 | 平成19年3月31日まで | 取得価額×0.9×償却率 |

| 新定額法 | 平成19年4月1日以降 | 取得価額×償却率 |

定率法は不動産の取得時期により3種類に分類されます。

| 不動産の取得時期 | 計算方法 | |

|---|---|---|

| 旧定率法 | 平成19年3月31日まで | 期首帳簿価額×償却率 |

| 新定率法(250%) | 平成19年4月1日〜平成24年3月31日まで | 期首帳簿価額×償却率 |

| 新定率法(200%) | 平成24年4月1日以降 | 期首帳簿価額×償却率 |

法定耐用年数をもとに償却率を計算する

不動産は建物の構造ごとに法定耐用年数が定められています。法定対応年数が分かれば減価償却費の計算で必要となる償却率が分かります。

賃貸経営を続けるうえで、法定耐用年数は覚えておいて損はない知識です。是非、このタイミングで理解しておきましょう。

新築不動産の法定耐用年数

新築不動産における構造ごとの要諦耐用年数と償却率は以下の通りです。

減価償却の法定耐用年数| 物件の種類 | 耐用年数 | 償却率 |

|---|---|---|

| 鉄筋コンクリート(RC) | 47年 | 0.022% |

| 重量鉄骨(鉄骨材4mm超) | 34年 | 0.030% |

| 軽量鉄骨(鉄骨材3mm超〜4mm以下) | 27年 | 0.038 |

| 軽量鉄骨(鉄骨造3mm以下) | 19年 | 0.053 |

| 木造 | 22年 | 0.046 |

中古不動産の法定耐用年数

中古不動産の場合は築年数をもとに減価償却期間を計算する必要があります。

- 中古物件の耐用年数=法定耐用年数-(築年数✕0.8)(1年未満は切り捨て)

築年数(建物が建築されてからの経過年数)が長ければ、その分、減価償却期間は短くなり、結果的に『1年ごとに償却(経費計上)できる減価償却費の金額を大きくする』ことがでます。

減価償却費の計算方法

毎年経費として計上できる減価償却費については、主に以下の内容が決まれば算出できます。

- 取得時期(いつ取得したかによって計算方法が変わる)

- 取得価格(減価償却費を計算するための基礎となる金額)

- 経過月数(減価償却期間)にともなう償却率

減価償却費の計算方法は不動産の取得時期によって以下の2パターンがあります。

過去に計上した減価償却費は確定申告書から割り出せる

減価償却費の計算方法は少し複雑に感じるかもしれません。

ですが、実は確定申告書(減価償却費の計算)の情報があれば、もっとシンプルに『これまでに経費として計上した減価償却費の合計金額』を確認する方法があります。

(償却方法や状況により多少変わる可能性はありますが概算費用は算出できるはずです。)

- 過去の減価償却費の合計=取得価格ー未償却残高

不動産を売却すると(事前に譲渡所得税が明確に分かる訳ではなく)来年の確定申告の際に譲渡所得が確定します。後になって「こんなに譲渡所得税がかかるなんて思わなかった」とならないように、過去に計上した減価償却費は正しく把握しておくべきでしょう。

取得価格が分からない場合は売却価格の5%で計算

不動産の取得価格を算出するには購入当時の売買契約書や関連する書類などが必要です。

ですが、購入時期が何十年以上も前であったり先祖代々受け継がれてきた古い不動産だったりする場合は『概算取得費』をもとに取得費を算出しますが、概算取得費は一律で売却価格の5%として計算されます。

- 概算取得費=売却価格✕5%

- 譲渡所得=売却価格ー(売却価格✕5%+譲渡費用)

つまり、売却価格のほとんどが譲渡所得の課税対象となってしまうため、本来であれば支払う必要のない膨大な譲渡所得税を課税されてしまうため要注意です。

当時の取得費用が分からない場合は、契約書や関連資料を探したり、当時関わりのあった不動産会社や融資先の金融機関などからのヒントをもとに、どうにか購入金額が判明できないか、できる限りの努力をしましょう。

資本的支出により帳簿価格が増える

減価償却費の計上により帳簿価格は年々減少しますが、逆に帳簿価格が増えるケースもあります。

減価償却費が『課税の繰り延べ』と言われる理由

1Rマンションなどの営業トークの筆頭としてよく聞く以下のようなセリフを耳にします。

不動産投資は節税対策になります。1Rマンションを購入して納税額を減らしましょう!

収益不動産を購入して節税対策だ!

日頃納めている所得税や住民税を削減するぞ!

ちょっと待ってください!

不動産投資が節税対策になる仕組みを正しく理解していますか?

うーん、詳しくは分からないなぁ…

会社員の給与所得から賃貸経営の赤字部分を相殺することで納めるべき所得税や住民税を削減しようという考え方です。(キャッシュフローも赤字になるため推奨できる考え方ではありません。)

不動産投資で年間の収支がマイナスになる一番の理由は『減価償却費を経費として計上する』ためです。

個人事業主と法人では所得税の税率が違い

減価償却費を経費として計上するとその分の金額が超過累進税率の割合に応じて節税効果をもたらします。

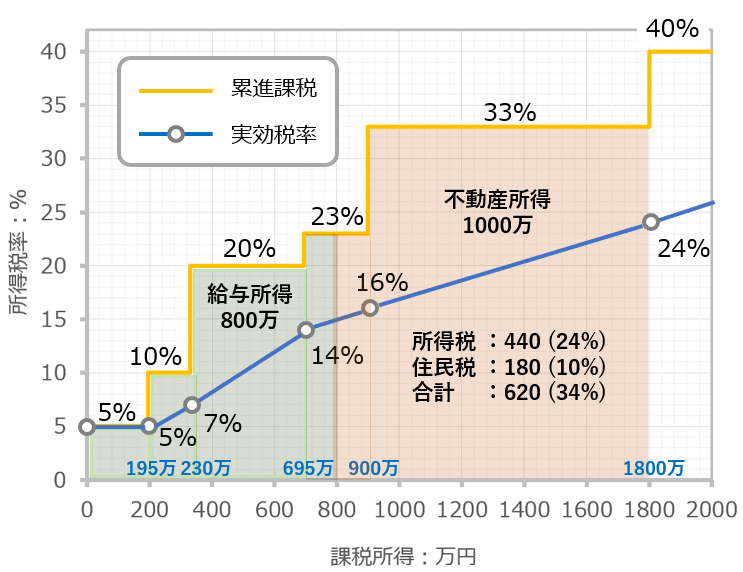

個人の所得税率は超過累進課税をもとに算出

2023年時点での個人の所得税率は超過累進税率をもとに7段階に分けられています。

| 課税対象額 | 税率(所得税) | 控除額 |

|---|---|---|

| ~195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

速算表を読み解く際の注意点としては以下のようなものがあります。

- 所得から経費計上や控除などさまざまなものが差し引いたものが課税対象額となる

- 金額ごとに段階的に所得税率が高くなる

- 課税対象額から控除額を差し引いた金額に所得税率をかけて算出する

- 所得税と別に住民税が一律に10%かかる

超過累進課税とは課税対象額が一定額(例えば330万円、695万円、900万円など)を超えた場合に『超えた金額に対してのみ』一定の税率が適用される制度です。

控除額を差し引くことで実効税率を算出する

例えば年収が500万円の会社員でも、給与所得控除や社会保険料控除などの経費を差し引くと、課税対象額が300万円程になります。

その場合、『195万円超〜330万円以下の範囲だから所得税は10%』と考えるのは誤りです。

195万円以下の部分については5%の所得税、195万円超〜300万円までの部分については10%の所得税、のように計算します。

ですが、そのような方法だと計算が複雑になってしますため、よりシンプルに算出するために『まずは課税対象額から控除額を差し引き残りの金額に所得税率をかける』ということをします。

超過累進税率から控除額を差し引いた『実効税率』を算出すると以下のようなグラフになります。

このグラフを見てみると『個人の所得税率は意外と低い』と感じる人も多いと思います。

個人所有の売却は高収入なほど節税効果が大きい

個人所有の収益不動産の場合、具体的な計算方法としては以下のようになります。

先程も解説したように、今までに蓄積してきた減価償却費(簿価価格の圧縮部分)は過去の確定申告を確認すれば分かります。

さらに、その年ごとの所得税率(超過累進税率に伴う税率)をもとに『減価償却費を超過累進税率で計算し安くなった税金』は分かるはずです。(少なくとも概算金額は分かるでしょう。)

次に売却価格(売却希望額または売却予定額)が分かれば、その金額から帳簿価額(購入金額から減価償却費の合計を差し引いたもの)や譲渡費用、諸費用などを差し引くことで譲渡所得が決まります。

最後に所有期間に応じて短期譲渡所得の税率(39.63%)か長期譲渡所得の税率(20.315%)を掛け算すれば譲渡所得の金額(予定額)が算出できます。

ここまで少し複雑な内容が続きましたが、結論としては、『減価償却費を超過累進税率で計算し安くなった税金』と『譲渡所得税として支払うことになった税金の減価償却部分(簿価価格が圧縮された部分)』とを比較することで、最終的に『減価償却費によって節税ができた』もしくは『減価償却で節税はできたけど、譲渡所得が高額となりその分むしろ増税になった』かが判断できます。

理解すべきポイントは以下の点です。

- 減価償却費による節税効果は所有期間中の収入により税率(超過累進税率)が異なる

- 譲渡所得税による納税負担は所有期間(短期か?長期化?)により税率(譲渡所得税)が異なる

上記のポイントを踏まえると、減価償却費と譲渡所得の関係性は以下のような傾向になります。

- 超過累進税率が高い(高収入)の場合は節税効果が大きくなる

- 超過累進税率が低い(低収入)の場合は節税効果になる可能性が極めて低い

僕は年収が3,000万円なので不動産投資による節税効果が見込めそうだ!

僕は年収が400万円なので不動産投資による節税効果が見込めないかもしれない…

もう一度、考え直そう。

減価償却費は『実際には現金の支出が無いにも関わらず経費としては計上できる』という意味では投資家にとってとても有難い考え方ですが、これまで経費として計上してきた減価償却費は物件の売却時に譲渡所得の所得税や住民税として跳ね返ってきます。

少し難しく感じるかもしれませんが、この計算には不動産投資の醍醐味(大袈裟?)が含まれています。このあたりが正しく理解できると投資家としても一段階レベルが上がると思うので、是非、頑張って理解して頂ければと思います。

法人所有の売却は収入に関わらず節税にならないケースが多い

法人所有の収益不動産の売却は個人所有の場合と比べ、少しだけシンプルです。

個人の場合、所得税の税率は超過累進課税により7段階に分けられています。

一方、法人の場合は課税所得が800万円以下か800万円超かの2段階に分けられます。

会社の課税所得に対する税率| 課税される所得金額 | 税率 |

|---|---|

| 800万円以下 | 15% |

| 800万円超 | 23.9% |

そして、法人所有の収益不動産を売却する場合、減価償却費と譲渡所得の関係性は以下のような傾向になります。

- 減価償却費による節税効果も譲渡所得税による納税負担もどちらも法人税の税率により計算される

- 所有時(減価償却費発生時)と売却時(譲渡所得発生時)の法人税率が同じ場合は損も得もしない

個人事業主の場合、『減価償却費による節税効果を計算する際の税率』と『譲渡所得税による納税負担を計算する際の税率』が異なる(根拠となる計算式が変わる)ため、減価償却費の計上により、譲渡所得税が得することもあれば、損することもあります。

一方、法人の場合、減価償却費による節税効果も譲渡所得税による納税負担もどちらも同じ法人税の税率に起因するため、(法人税率が同じ場合)プラスマイナスゼロになる傾向があります。

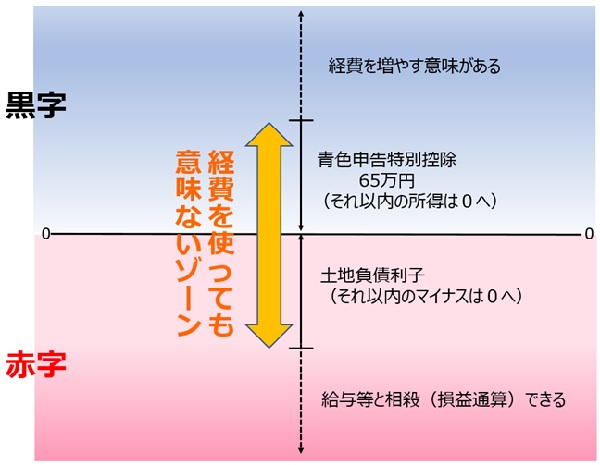

減価償却費が無駄になってしまうケース2選

減価償却費を経費として計上することで節税効果が見込めますが、以下の2パターンに該当する場合(所得が以下の範囲内の場合)、減価償却費を経費解いて計上することができなくなります。

- 不動産所得が黒字の場合:青色申告特別控除の範囲内(〜最大65万円まで)

- 不動産所得が赤字の場合:土地負債利子の範囲内

マイホーム売却に伴う譲渡所得には大きな優遇がある?

基本的には住居用不動産(マイホーム)は生活のために必要なものなので、譲渡所得に税金が掛かることは少ないですが、個人で収益不動産を保有している場合、条件次第では高額な所得税が課せられてしまう可能性もあります。

マイホームを売却した場合の譲渡所得税は以下の手順で計算されます。申告分離課税として課税されます。

- 譲渡所得=譲渡価格-(取得金額+諸費用)

- 課税譲渡所得=譲渡所得-特別控除

- 譲渡所得税=課税譲渡所得✕譲渡所得税の税率

マイホームの譲渡所得税を計算するには、まず「譲渡所得」を算出します。

譲渡所得は譲渡価格(売却価格)からマイホームの購入費用やその他の諸費用を差し引いた金額です。もし「安く買って高く売る」ことができた場合、この時点ではプラスになってしまっている可能性もあります。

このままでは譲渡所得に対する所得税や住民税がかかってしまいそうですね。

ですが、マイホーム(住居用財産)の場合、この譲渡所得からさらに『最大3,000万円の特別控除』を差し引くことができます。特別控除が適応される条件は以下の通りです。

- 現在、実際に自身(単身赴任者は配偶者)が住んでいること

- 住居しなくなってから3年後の年末(12/31)までに売却すること

- 転居後に建物を解体する場合、以下のいずれか早い日までに売却すること

- 転居してから3年後の年末(12/31)までに

- 建物の解体後1年以内(解体後の事業として活用すると適応不可)

最大3,000万円の特別控除が適応されるのであれば、余程高値で売却が成功しない限り、譲渡所得に所得税や住民税が掛かる心配は無さそうです。

マイホームの売却には最大3,000万円の特別控除の他にも『10年超の居住用財産を譲渡した場合の軽減税率の特例』や『特定の居住用財産の買換え特例』なども適応されます。

物件売却で失敗しないための注意点

物件を売却する場合、以下のような注意点を意識する必要があります。

譲渡所得税以外の支出を把握する

物件を売却する場合、譲渡所得税以外にもさまざまな費用が掛かります。

| 項目 | 説明 |

|---|---|

| 仲介手数料 | 売買契約成立時に支払う成功報酬 |

| 登録免許税 | 登記簿への登録費用 |

| 司法書士への報酬 | 登記を依頼する費用 |

| 印紙税 | 収入印紙代 |

| 各種証明書類 | 個人の証明書 |

| 金融機関への一括返済にかかる費用 | 返済違約金 |

| 測量費 | 土地の面積や境界線を測り確定する費用 |

| 譲渡所得 | 売買益にかかる費用 |

それぞれの費用についてもう少し補足説明します。

不動産会社に支払う仲介手数料

物件の売買契約が成立した時に不動産会社へ支払う成功報酬です。売却に伴う費用としてはもっとも高額になることが多いです。

仲介手数料の上限額| 売買金額 | 仲介手数料 |

|---|---|

| 200万円以下 | 売買金額の5%(+消費税) |

| 200万円超〜400万円以下 | 売買金額の4%+2万円(+消費税) |

| 400万円超〜 | 売買金額の3%+6万円(+消費税) |

登録免許税と司法書士への報酬

不動産を購入したり売却したりすると法務局(登記所)にある登記簿の所有権を記録(変更)する手続きが必要です。

- 所有権移転の登記(一般的に土地と建物で2,000円 ※1筆につき金1,000円)

- 抵当権抹消の登記(一般的に土地と建物で2,000円 ※1筆につき金1,000円)

- 所有権登記名義人の住所変更に伴う登記(所有当時から所有者の住所が変更している場合)(一般的に土地と建物で2,000円 ※1筆につき金1,000円)

なお、登記手続きを対応するのは専門家である必要はありませんが、一般的には司法書士に報酬を支払い対応してもらうケースが多いです。(司法書士への報酬は5万円程になることが一般的です。)

印紙税(収入印紙)

印紙税とは不動産売買契約書など契約書(課税文章)に課税される税金です。(見た目は切手のようなイメージです。)

印紙は主に『売買契約書』や『領収書』などに貼る必要があります。なお、印紙税を支払うために発行される証票のことを収入印紙とよびます。

売買契約書のための印紙税額は下記の通りです。

| 売買金額 | 印紙代 |

|---|---|

| 1万円未満 | 非課税 |

| 1万円超〜50万円以下 | 200円 |

| 50万円超〜100万円以下 | 500円 |

| 100万円超〜500万円以下 | 1,000円 |

| 500万円超〜1,000万円以下 | 5,000円 |

| 1,000万円超〜5,000万円以下 | 10,000円 |

| 5,000万円超〜1億円以下 | 30,000円 |

| 1億円超〜5億円以下 | 60,000円 |

| 5億超〜10億円以下 | 160,000円 |

領収書のための印紙税額は以下の通りです。

| 売買金額 | 印紙代 |

|---|---|

| 5万円未満 | 非課税 |

| 5万円超〜100万円以下 | 200円 |

| 100万円超〜200万円以下 | 400円 |

| 200万円超〜300万円以下 | 600円 |

| 300万円超〜500万円以下 | 1,000円 |

| 500万円超〜1,000万円以下 | 2,000円 |

| 1,000万円超〜2,000万円以下 | 4,000円 |

| 2,000万円超〜3,000万円以下 | 6,000円 |

| 3,000万円超〜5,000万円以下 | 10,000円 |

| 5,000万円超〜1億円以下 | 20,000円 |

各種証明書

以下のような資料が必要になります。

- 住民票

- 印鑑証明書

マイナンバーカードがあればコンビニでも取得可能です。

金融機関への一括返済にかかる費用

一括返済費用は金融機関ごとにそれそれのルールが設けられていますが、主に以下の条件などにより金額が変わります。

- 融資額の残債

- 融資開始からの期間

- 金利の種類(固定金利か?変動金利か?)

特に固定金利を一括返済すると違約金が大きく取られる傾向にありますので、収益物件を売却する際はあらかじめどの程度の違約金が必要となるか確認しましょう。

測量費用

土地の面積(地積)、形状、隣地との境界線などを測定することを『測量』とよびます。

『土地現況測量』と『土地境界確定測量』の2種類があります。

| 現況測量 | 境界確定測量 | |

|---|---|---|

| 境界線(筆界)の特定 | 特定されない | 特定される |

| 精度(正確性) | やや低い | 高い |

| 測量費用 | 10万〜20万ほど(規模次第) | 30万〜80万ほど(官民査定有無次第) |

| 測量期間 | 短期間(1週間ほど) | 長期間(3~6ヶ月ほど) |

| 利用場面 | 建物の建築、相続税の算出など | 売却、分筆登記、地積更正登記など |

| 立会人 | 依頼者、相続人など | 依頼人、隣地所有者、役所(官民査定) |

| 依頼先 | 土地家屋調査士または測量士(登記ができるのは土地家屋調査士のみ) | |

測量費用は基本的には売主側が負担しますが、売却時に必ず必要となる訳ではありません。

損益分岐点の考え方

多くの投資家が収益不動産を売却するタイミングで「この物件を保有して投資としては成功だったのだろうか?」と考えるはずです。

成功の定義はさまざまですが、以下の金額が分かれば、収益でプラスになっているかマイナスになっているかを判断することができるはずです。

マイナス収支として計上する金額

まずはマイナス収支として計上する金額を把握します。

とてもたくさんの費用が発生しますし、保有期間中の全ての費用を整理するだけでも大変です。

プラス収支として計上する金額

次にプラス収支として計上する金額を把握します。

なお、家賃収入や固定資産税の日割り分の計算については以下のようなイメージです。

- 不動産の引き渡し日が月末であれば月をまたがないため日割り計算は不要

- 不動産の引き渡し日が月の途中であれば、家賃をその月の日数分(28日〜31日)で割り、引き渡し日以降の日割り家賃を購入者に支払う

- 固定資産税の日割り分は毎年4月1日を基準とし、年間の日数分(365日または366日)で割り、引き渡し日以降の日割り固定資産税を返してもらう

保有し続ければ損益分岐点は低くなる

『マイナス収支として計上する金額』と『プラス収支として計上する金額』を比較することで、その不動産単体で『投資としてプラスで売却できたか?もしくはマイナスだったか?』が判断できます。

そして基本的には保有期間が長くなると損益分岐点が低くなる(プラスになる可能性が高くなる)傾向があります。考えられる理由としては以下のようなものがあります。

- 仲介手数料や不動産取得税など1度だけ支出となる必要のボリュームが大きい

- 減価償却費をたくさん計上できる

- 保有期間が5年以上(5年所有したあとの翌年)になると長期譲渡所得となり税率が安くなる

なお、僕が2023年に不動産を売却した際にも同じような計算をしています。概算の金額ではありますが、収支の内訳にご興味がある方は、以下の楽待コラムをご覧ください。

売却する前に必ず譲渡所得税を計算する

繰り返しになりますが、譲渡所得税を支払う時期は『不動産を売却した翌年の確定申告のタイミング』です。(法人の場合は『不動産を売却した翌期の決算のタイミング』)

つまり、以下のような時系列になります。

- 売却契約不動産を売却するための契約を結ぶ

- 売却のための各種署名および捺印

- 印紙税の支払い

- 必要に応じて司法書士への依頼などを進める

- 物件引渡売却した不動産を引き渡す

- 物件の引き渡し(登記手続きを実施)

- ※この日を基準に賃料や固定資産税の負担を精算(日割り計算)

- 確定申告確定申告をする(翌年2月16日から3月15日までの間)

- 減価償却費や所有期間などをもとに譲渡所得税を計算する

- 確定申告の際に譲渡所得税を支払う(口座振替も可能)

- 6月以降に住民税を支払う(一括払い、または年4回の分割払い)

ネットに転がる譲渡所得税の誤った計算方法

譲渡所得税を計算方法をインターネットで学ばれる方も多いと思いますが、少し誤解を与える内容も散見されるため、少しだけ補足します。(やや細かな指摘ですが…)

もう一度、収益不動産における譲渡所得税の計算方法を確認してみます。

ここにある『諸費用』とはその不動産を購入時や売却時に発生する費用ですが、注意点として『購入時に発生した仲介手数料や不動産所得税など』は経費として計上できません。

理由は、これらの費用については購入時の(購入した翌年の)確定申告の際に経費として計上しているからです。

当然のことですが、購入時に(購入した翌年に)経費として計上した仲介手数料や不動産取得税を売却時にもう一度経費として計上すると二重計上になってしまいます。

ただ、インターネットでは『諸費用』を計算する際に『購入時の諸費用』として仲介手数料や不動産取得税を計上(二重計上)して計算するような記事が複数ありましたので、念の為、警鐘を鳴らしておきたいと思い補足しました。

出口戦略のためにできること

住居用不動産(マイホーム)を売却する場合はそれ程意識する必要はありませんが、収益不動産を売却する場合は減価償却費が関わってくるため少し計算が複雑になります。

減価償却期間が短い物件を購入すると節税効果が大きいことは事実ですが、その分、売却時に譲渡所得という形で所得税や住民税を取られてしまっては効果が薄れてしまいます。

特に、節税効果を期待して物件を購入する場合は、売却見込み価格や物件の保有期間などを意識した上で出口戦略を考える必要があります。

なお、これらの考え方はあくまでも『売却することを想定した戦略』のほんの一部です。

出口戦略には他にも『増改築して継続保有する』『更地にして新しい物件を建築する』などさまざまな考え方があります。

収益不動産の売却に伴う譲渡所得のまとめ

「譲渡所得」はとても範囲の広い専門用語です。

不動産とそれ以外でも考え方が全然違いますし、同じ不動産でも所有の目的や期間によっても計算方法や税率が大きく変わります。

とても複雑で混乱を招いてしまいそうですが、一つ一つ紐解いていくと、ある程度、理解することは可能です。

最後にこの記事の内容を簡単にまとめました。最後までお読み頂き有難う御座いました!

- マイホームの売却には譲渡所得に税金が掛かる可能性は少ない

- 譲渡所得の税率は長期譲渡所得と短期譲渡所得で2倍近くの差がある

- 減価償却費の経費計上額は譲渡所得を計算する上で大きな影響を与える

- 収益不動産の納税の仕組みは個人所有と法人所有で大きく異なる

- 物件を購入する前に出口戦略を考慮する必要がある

- 小規模経営でも最初から法人化を検討した方が節税効果が高い可能性がある

コメント